Пока в России рынок инвестирования еще совсем молодой, большинство людей предпочитают, как и в XX веке держать свои накопления на банковских вкладах. Но сейчас такие процентные ставки, что сохранить таким образом деньги невозможно. Инфляция «съедает» не только проценты, но и часть вложений.

Есть ли способ так инвестировать средства, чтобы защитить их от инфляции, получать хороший доход при мизерном риске их потери. Да, есть. На вопрос, куда вложить деньги, золото – единственный правильный ответ. Разберем почему.

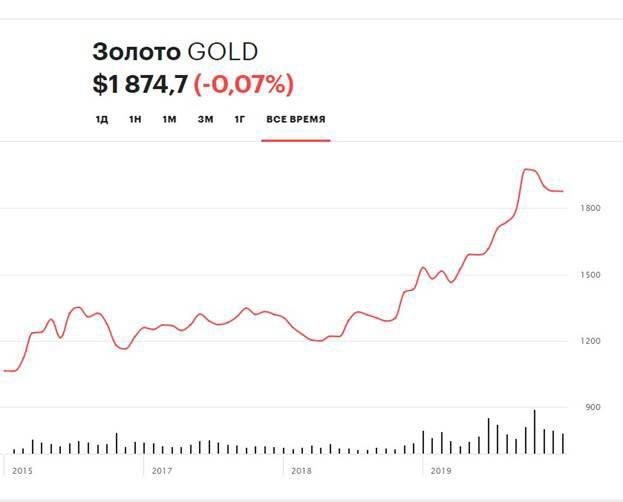

Покажем динамику роста цены металла за последние 5 лет 11 месяцев.

Выполним расчет доходности вложений в долларах и рублях.

Перевод из американских денег в российские сделан по ЦБ РФ:

| Цена тройской унции | 01.01.2015 | 23.11.2020 | Прирост стоимости в % |

|---|---|---|---|

| В долларах США | 1 160,06 | 1 872,80 | 61,44% |

| В рублях | 65 239,00 | 142 355,27 | 118,21% |

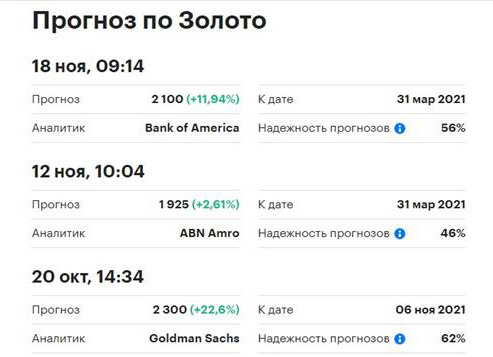

Более того, согласно прогнозу ведущих мировых аналитических компаний, рост золота продолжится.

Как видим, худший вариант предлагает аналитик с самой низкой надежностью прогноза (ABN Amro). Но даже в этом случае доходность в $ США получается почти 12% годовых.

Если же окажется прав Goldman Sachs, у которого наиболее высокий рейтинг среди представленных компаний, то заработать в долларах получится больше 90%. А если $ в России продолжит рост, то за год вложенная сумма в худшем случае удвоится.

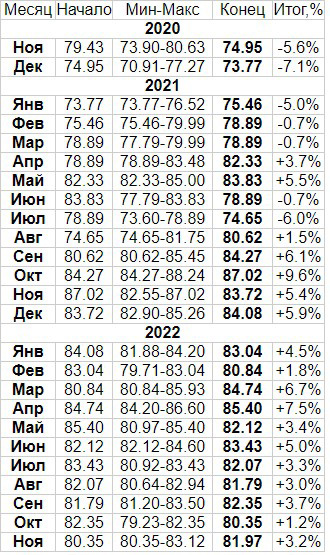

Прогноз курса доллара на 2020, 2021, 2022 г. от экспертного центра «Валютный ресурс».

Получается, что драгметалл – один из самых безрисковых, надежных активов.

Рассмотрим, как можно вложить деньги в золото. Методы, предлагаемые рынком, их плюсы и минусы.

Сначала разберем три способа инвестировать в золото в нематериальной форме.

Так называется банковский вклад, на котором производится учет движения драгметалла. На ОМС указывается количество грамм золота, но не отражаются его параметры (проба, вес, число слитков).

Цена металла и доходность вклада привязана к биржевой стоимости. Эти счета бывают до востребования или срочными.

ОМС-инвестиции в золото, плюсы:

Минусы:

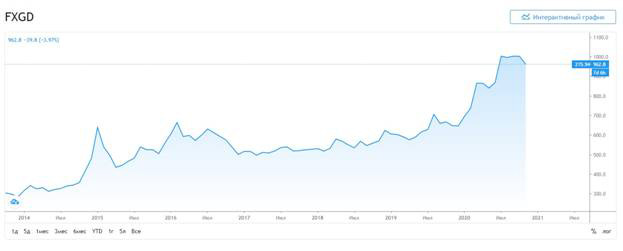

Это инвестиционный фонд. ETF называется золотым, когда его единственный актив – это золото. Котировки акций ETF полностью повторяют колебания биржевой стоимости драгметалла.

В нашей стране такие ETF представлены на Московской и Санкт-Петербургской биржах. Акции некоторых фондов (iShares Gold Trust, SPDR Gold Trust), доступны только профессиональным инвесторам. Есть и ETF, торгующие за рубли (FXGD), одна акция которого эквивалентна 220 граммам золота.

Несмотря на то что ряд ETF обеспечены драгметаллом в физической форме, обменять акции на слитки можно только при определенных условиях. Так SPDR Gold Trust выдает золото инвесторам, вложившим в фонд более 16 миллионов долларов.

Плюсы золотых инвестфондов:

Минусы:

Здесь же скажем пару слов еще об одном инструменте фондового рынка – фьючерсах. Так называются срочные сделки, в которых указывается перспективная дата расчета за товар по определенной цене. Доход извлекается из разницы покупки и продажи драгметалла.

Для работы с фьючерсами требуется открытие брокерского счета, знания, опыт. Это высоколиквидный рисковый инструмент для краткосрочного инвестирования, который может обеспечить как высокий доход, так и большой убыток.

Вкладывать средства в золотодобывающие предприятия можно как напрямую, так и через ПИФы.

В первом случае бумаги приобретаются через биржи. Например, на Московской торгуются акции российских компаний – «Лензолото», «Полюс», «Бурятзолото», «Селигдар» и другие. Стоимость таких бумаг привязана к биржевым ценам на драгметалл.

Во втором варианте инвестор приобретает паи, а ПИФ вкладывает деньги во фьючерсы, ОМС, акции золотодобытчиков. Здесь нет жесткой привязки к котировкам металла на бирже.

Плюсы этих двух способов:

Минусы:

Еще отметим, что функционирование ПИФов четко отслеживается государством, поэтому инвестиции в этот инструмент малорисковые.

Теперь рассмотрим, как вложить деньги в золото в материальном виде.

Приобрести брусок из драгметалла можно:

Плюсы покупки золотых слитков:

Минусы:

Фактически это тоже золотые слитки, изготовленные в форм-факторе денежной единицы с определенным номиналом.

Продаются они в тех же местах, где и бруски из драгметалла, но гарантируют более высокий доход из-за отсутствия налога при покупке.

Плюсы золотых инвестиционных монет такие же, как и у слитков. Но есть и еще один – некоторые серии со временем могут приобрести коллекционную ценность, что еще больше увеличит премию при продаже.

Мы постарались перечислить все основные способы инвестиций в золото, плюсы и минусы каждого варианта.

Основное, что хотелось сказать этой статьей, золото – главный защитный актив в периоды экономической или политической нестабильности, а также один из наиболее прибыльных инструментов для долгосрочных вложений.